|

|

|

基礎からしっかりと王道の投資を学べば、年利10%だろうが、年利20%だろうが、年利30%だろうが、意外と簡単だということを理解できるようになります。と、同時に「年利」という言葉があまり意味をなさないという事実にも気付くことでしょう。

詳しくは動画やセミナーでお伝えしていきますが、「年利5%がベストな選択」という場合も少なくありません。投資の収益性というのは、あくまでも数多く存在する内の1つの基準に過ぎないのです。

ですから、どれだけ収益性だけを追い求めたところで、幸せになる投資は絶対にできません。年利が高いことが良いわけでは決してありません。逆もまたしかり。年利が低いことが悪いわけでもありません。

あなたの人生において「最大幸福をもたらす年利パターン」を把握していますか?

もしも、現段階でこの意味がよくわからないのであれば、独学で投資をスタートしてしまうのは、少しばかり早計かもしれません。

NISAを正しく活用すれば、「自己実現の武器」にもなり得るし、「王道の爆速資産形成」も可能になります。さらに、〝NISAコンサルタント〟として、より多くの人に幸せになってもらう、ひいては「社会全体への貢献」にもつながる、そんな活動もできるようになります。

|

|

NISAは「イギリスのISA」という仕組みをモデルに「日本版ISA」として作られました。

1999年に本家イギリスでISAが導入されてから20年が経ち、資産100万ポンド(1ポンド=180円換算で1.8億円)を超える『ISAミリオネア』と呼ばれる新たな富裕層が続々と誕生しています。

また、超・金融先進国のアメリカにおいても資産100万米ドル(1米ドル=140円換算で1.4億円)を超える『401kミリオネア(41万件以上)』・『IRAミリオネア(34万件以上)』と呼ばれる富裕層がどんどん増えています(401k、IRAはどちらも米国の私的年金制度)。

イギリス、アメリカのミリオネアたちには1つの共通点があります。それは、「普通の人たちで、普通の仕事をして、普通に暮らしている」ということ。特別な投資の才能があったり、高収入で余裕のあるエリートだったわけではありません。

近い将来、日本でもイギリスやアメリカと同じように、普通の人たちが、普通の仕事をして、普通に暮らしながら “個人投資で資産1億円” を超える『NISAミリオネア』と呼ばれる富裕層が誕生することになることでしょう。

あなたはそんな未来が訪れることを信じますか?

|

|

|

日本人は投資リテラシーだけでなく、金融知識全般が絶望的に足りていません。

自宅や学校、会社ですら金融教育を受ける機会がありませんから、仕方のないことではあります。加えて、「お金は汚いもの」という根強い思想、周囲に同調しやすいといった国民性なども関係しているかもしれません。

ですが、岸田政権肝いりの「新NISAを柱とした『資産所得倍増プラン』」により時代は大きく動きます。さらに、少しうがった見方をするのであれば…

という、日本政府から国民への “強烈なメッセージ” を感じざるを得ません。

さすがに義務というと極論に聞こえるかもしれませんね。ですが、「投資をやらなければ生き残れない時代になる」ということは、それは国民の義務に近しいものだといって差し支えないのではないでしょうか?

しかし、未だ9割以上の日本人が「投資以前、NISA以前」の状態。なぜか多くの人が、お金のことになると途端に思考停止に陥ってしまうのです。

2024年の新NISA以降、顕著になるであろう “資産格差” は日本人を「持てる者」と「持たざる者」に分断していきます。

あえてより強い言葉で言うのなら、これから先の時代は投資(新NISAを含む)を上手く活用できるかどうかによって、「勝ち組」と「負け組」どちらになるかがハッキリと決まってしまうわけです。

|

|

これは『マタイ原理(マタイ効果)』と呼ばれる経済学用語を表す言葉で、新約聖書の一節が由来となっています。2024年以降の日本は、まさにこの言葉が意味する通りの時代がやってきてしまいます。

新NISAは「無期限の非課税」「投資枠の大幅拡大」「生涯投資枠の再利用可能」により、本家イギリスのISAを超え “世界有数の投資制度” へと生まれ変わります。

なぜ、政府は20%という巨大な税収を捨ててまで、NISA制度を推し進めるのか?

それは、

(1)国民が抱える1100兆円もの莫大な貯蓄を吐き出させるため (2)日本企業の株価を上げ、政権支持率や選挙に繋げるため (3)さらに、国民が経済的に自立することで政府の支出を抑え、天文学的な伸びを示すであろう社会保障費の対策として

つまり……

投資ができない人はより “貧困” になり、 投資ができる人はより “豊か” になる。

そんな“資産格差”による「二極化の時代」がこれから間違いなくやってくるということでもあるのです。

さらに残酷な事実をお伝えするなら……

親が金持ちの子はより金持ちに、親が貧乏な子はより貧乏に。

情報、資産、教育、就職、収入などあらゆる面で広がってしまった格差は “親から子へと連鎖” してしまいます。

大切な子や孫には「できるかぎり資産を残しておきたい」「なるべく良い教育を受けさせたい」というのが親心です。

新NISAを最大限に活かすことが出来れば、あなた自身が富むだけでなく子や孫の代まで、あなたの理想の形で資産を残すことができるようになります。

それは、「教育」という形かもしれませんし「金融資産」としてかもしれません。あるいは子供の頃にしか経験できない「豊かな体験」かもしれません。

高い投資リテラシーを親から子へと受け継ぐことも大事ですが、せっかくなら形あるもので、子どもの将来に大きく役立つ教育や体験として、幸せな生活の資金としてなど、〝さまざまな形で資産を残す〟こともできます。

「あなたは子や孫に何を残してあげたいですか?」

|

|

|

日銀が保有するETFの総額はなんと53.1兆円(23年3月末時点)に上り、世界最大級の機関投資家であるGPIF(年金積立金管理運用独立行政法人)の日本株式保有額49.7兆円(23年3月末時点)をゆうに超えています。

その保有するETFから日銀は「年間1.1兆円」という “巨額の利益” を手にしています。

さらに、日本銀行だけでなく、金融先進国の機関投資家(企業で巨額のお金を動かすプロの投資家)たちもこぞってETFを使っています。

日本ではなぜか投資信託がメジャー扱いですが、世界的にはETFが主流。まるで日本人の投資リテラシーの低さを象徴するかのようです。

ETFは様々な面で、投資信託と比べて遥かに優秀。長期投資をするほどその差が大きくなりますので、私たち “個人投資家の大きな武器” になります。

特に『海外ETF』は非常に魅力的で強力な武器になりますが、日本ではごく最近までその存在をほとんど知られていませんでした。その理由は「証券会社の儲けが薄く、全く宣伝していないから」というものです。

ただし、ETFだからと言って「この銘柄を1つだけやっておけばOK!」なんてことは絶対にありえません。ネットや書籍の情報を鵜呑みにした “思考停止の投資” だけは絶対にやめてくださいね。

投資の王道を学び、正しい投資ポリシーを持っていないと、ETFのポテンシャルを最大限に引き出すことはできないのです。

また、ETFは基本中の基本。真剣にNISAミリオネアを目指したいのなら、ETF以外にもまだまだ知るべきことが残されています。

|

|

「さまざまな実証研究によると、資産運用がうまくいくかどうかの90%以上が、個別の銘柄選択ではなく、アセット・アロケーションで決まってしまうということです」

と、作家の藤沢数希(ふじさわ かずき)氏は著書『なぜ投資のプロはサルに負けるのか?』の中で、そう断言します。

(藤沢氏は、欧米の研究機関にて理論物理学、計算科学の分野で博士号を取得し大学院で教鞭につき、外資系投資銀行に勤務した後に作家として独立した金融工学の専門家)

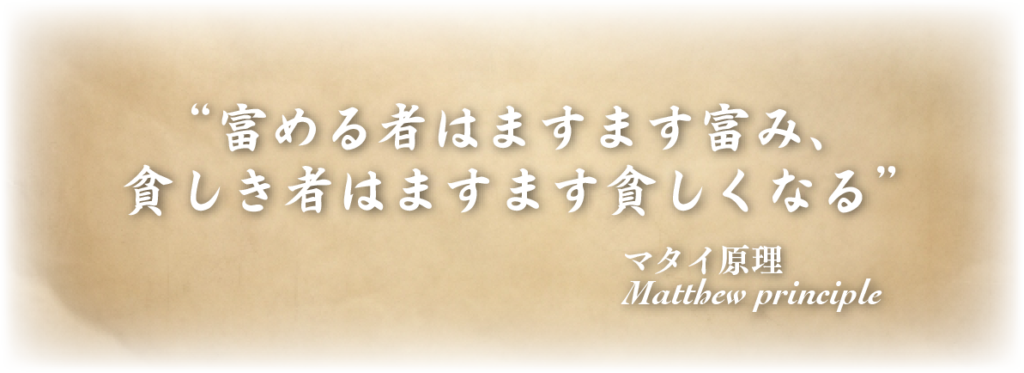

“さまざまな実証研究” とありますが、アメリカの経済学者ハリー・マーコビッツはこのアセット・アロケーション(現代ポートフォリオ理論)を発見した功績により、1990年にノーベル経済学賞を受賞しています。

写真=HARRY M. MARKOWITZ OFFICIAL SITE

これはつまりどういうことなのか…?

「どの銘柄が儲かる?」「どの投資信託が良いのか?」「ETFだけやっておけばOKでしょ」「いまはS&P500は時代遅れ。全世界株式の時代!」「米国株がとにかく最強」「プロのポートフォリオを真似すれば楽勝じゃん」

という話以前に、勝負は決まってしまっているということなんです。もちろん、それらの議論にまったく意味がないわけではありませんが、それ以前にもっと重要なことがあるということ。

しかし、ほとんどの日本人はこの重要性に気づいていません。

仮にアセット・アロケーションの話をしていたとしても「私のおすすめのアセット・アロケーションはこれ!」といった、到底あり得ない話をしていたりします。

アセット・アロケーション(資産配分)を決めるということは、自分の投資ポリシーを形作っていくことと同義。ですから、人それぞれ、百人いれば百通りのやり方があります。

詳細は動画やセミナーにてお話ししていますが、「どんな人生を送りたいのか?」ということが最も重要。さらに、投資で何を叶えたいか・家族構成・収入や資産額・性格…etc.を自分の頭で考え、決めることが何より大切。

「あなたの人生で一番大切にしたいことはなんですか?」

|

|

|

2003年に副業でFX投資を始めるも、雑誌で得た知識だけでスタートしたため、わずか15分で3000万円のマイナスを出してしまう。それがきっかけで真面目に投資の勉強に励み、1億1千万の利益を出すまで持ち直した経験を持つ。

さらに中長期投資の魅力に気付き、2013年よりスタートした米国ETFでは、6千万円以上の利益を出すことに成功。今現在はその他の投資案件、海外投資なども含め、1億円以上の利益を出し続けている。

それら自分自身の投資失敗の経験を元に、投資の本質を共有するオンラインスクールを開校し、今では多くの個人投資家の実績者を輩出すると同時に、経営者・富裕層のクライアントも多数抱え、趣味のキャンピングカーで全国を飛び回る生活を楽しんでいる。

ミッションは、

1、日本人のマネーリテラシーを上げること

2、沢山の個人投資家を輩出し、共に実績を出し、生徒さんたちと一緒にお金に縛られない人生を送ること

3、投資の利益を求めるだけではない、その先を見据えた、社会貢献に繋がる生きたお金の使い方を広め、ひいては日本経済を元気にしていくこと

この3つのミッションを掲げ、社会貢献を前提とした投資が当たり前になる世の中を目指している。

|

|

東京都内某信用金庫へ就職。営業転身後、入庫2年目にして営業成績1位を獲得するも決められた金融商品や投資信託を販売するのに疑問を抱く。

また、日本国内の金融商品のパフォーマンスの悪さ、日本人のマネーリテラシーの低さに驚愕し、より良いコンテンツと正しいお金の知識を広げるために独立を決意。

金融機関時代の知識を生かし経営者、起業家、投資家に向けた実践的な資金調達の方法や金融機関との効果的な付き合い方、新しいビジネスモデルの提供、日本人全体のマネーリテラシーを上げるためのコンテンツを提供している。

また、独立後に展開しているプロデュース事業の総売上は15億円以上にのぼる。

|

|

今回、このプロジェクトを立ち上げたのは、世の中にNISAミリオネアを増やすと共に「NISAコンサルタントとして日本を変えていく仲間を集めたい」という想いからです。

「まずは小川竜一から直接話を聞いてみたい」 「これからの不安定な時代を生き残るために、本気で投資を学んでいきたい!」 「まさにコレだと感じた!もっとNISAミリオネアとNISAコンサルタントについて深く知りたい」

という方に向けて、特別に“セミナー&説明会”のご案内をしています。興味のある方は、まずはこの無料オンラインプログラムにご参加ください。

|

|

|

Copyright (C) 2023 OneAsia株式会社 All Rights Reserved. |